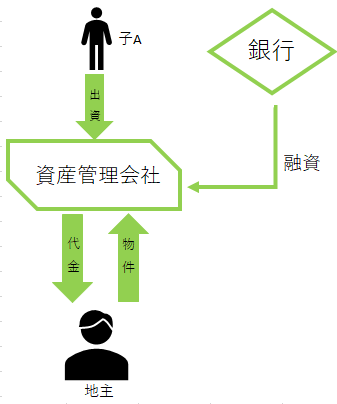

相続税対策(地主編Ⅰ・Ⅱ)において、資産管理会社を解説してきました。

しかしここまでの話は新規で設立する前提の話です。

既に資産管理会社を設立済みで、個人オーナーがその資産管理会社の株を持っている状態の場合は

どのようにすればよいのでしょうか?

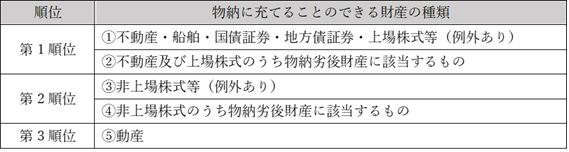

この場合は不動産の承継の前に、自社株式の対策を行うことになります。

法人保険の活用や役員給与の引き上げ、不良債権の処理、遊休土地の活用などにより自社株式の

評価額を引き下げ、その自社株式を次の世代に贈与することで資産管理会社の「所有者」を

変更することとなります。

評価額の引き下げは組織再編や株式分割なども活用することができます。

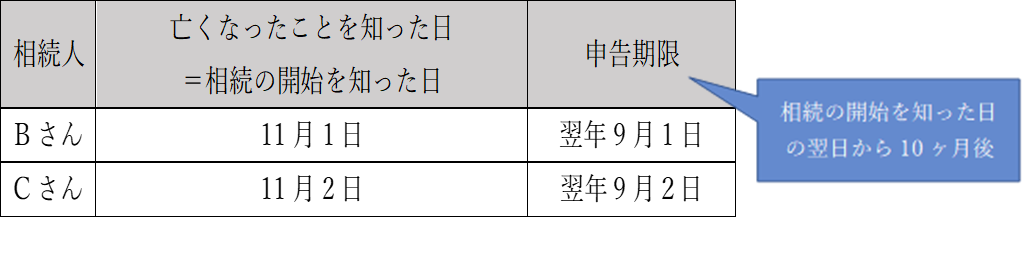

もし対策を講じようとする方が60歳である場合には平均余命※1をベースとした場合、

男性約24年、女性約29年(令和元年分簡易生命表より)となっており、

また、平均的な健康寿命※2は男女ともに75歳前後となっており、時間として

15年ほどは残されている状態となります。

※1平均余命…ある年齢の人々があと何年生きられるかという期待値のこと。

ちなみに、平均寿命とは0歳の人の平均余命のこと。

※2健康寿命…判断能力や身体の自由について健康的な生活が出来る寿命のこと。

この場合の対策例としては、以下のようになります。

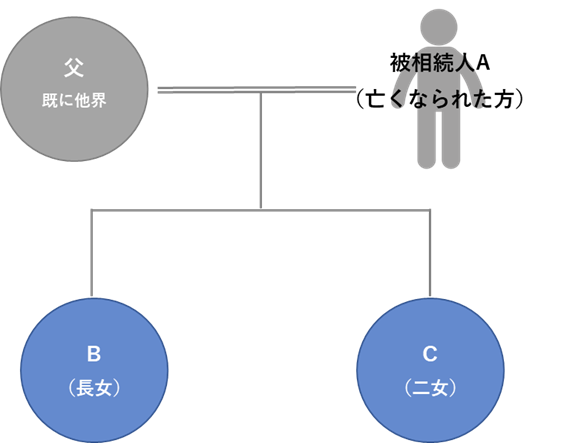

<例1> 相続時精算課税制度の適用を受ける場合

暦年贈与により少しずつ株式を承継し、退職時の退職金で下落した株価で

相続時精算課税制度(コラム「贈与の種類」参照)の適用を受けることにより、

低い株価で株の評価額を固定して承継を終えることができます。

<例2> 相続時精算課税制度の適用を受けない場合

株式分割により1株当たりの評価額を下落させ、長期的な贈与で承継する方法もあります。

また、個人オーナーがまだ収益物件を持っている場合には、贈与している期間で

売買してしまうと法人の利益が増加する危険性があるため、できるだけ承継期間の後半もしくは

承継後に収益物件を法人に移転することが望ましい場合もあります。

というのも、どれだけ収益物件から所得が出ているか、株価がいくらなのか、

節税額がどうなるのかなどを総合的に判断したうえで対策を講ずる必要があるからです。

「必要に応じて必要な対策を講ずる」ことが節税への第一歩となります。